Das erwartet dich in diesem Artikel

In diesem Artikel gebe ich dir ein Grundverständnis über den Begriff eines Asset, der Assetklasse und der Asset Allocation und erläutere dir, warum deine Vermögensaufteilung der entscheidende Faktor für deine Geldanlagestrategie ist.

Was ist ein Asset?

Fangen wir mit ein paar Definitionen an:

Ein Asset ist der englischsprachige Begriff für einen Vermögenswert. Beispiele unterschiedlicher Assets sind Autos, Kunstobjekte, Aktien, Anleihen oder Rohstoffe wie z.B. Gold.

Was ist eine Assetklasse?

In Assetklassen, also Vermögensklassen, werden Vermögenswerte zusammengefasst, die zueinander ein vergleichbares Verhältnis von Risiko und Rendite haben. Demnach bilden Aktien eine Assetklasse genauso wie Anleihen oder Rohstoffe, aber auch Bargeld.

Was ist eine Asset Allocation?

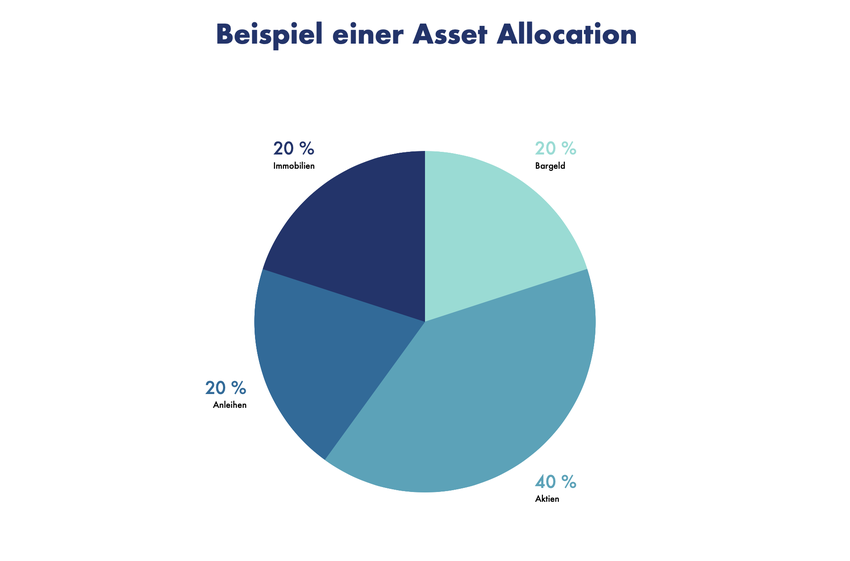

Dein gesamtes Kapital bzw. dein Gesamtportfolio und dessen Aufteilung in verschiedene Vermögensklassen ergibt deine Asset Allocation oder Vermögensaufteilung. Grundsätzlich könnte dein gesamtes Vermögen aus einer Assetklasse bestehen (z.B. nur aus Bargeld) oder aus verschiedenen Assetklassen zusammengesetzt sein (z.B. 40 % Aktien, 20 % Immobilien, 20 % Rohstoffe und 20 % Bargeld).

Welche Relevanz hat eine Asset Allocation?

Es wäre durchaus möglich, dass man sich in seiner Geldanlage lediglich auf einen Vermögenswert spezialisiert, sich dort gut auskennt und 100 % seines Kapitals in diese eine Assetklasse investiert. Was aber passiert, wenn diese Vermögensklasse durch eine Krise stark an Wert verliert (z.B. Krise am Aktienmarkt oder Immobilienkrise)? Richtig, dein gesamtes Kapital würde zu einem hohen prozentualen Anteil negativ betroffen sein. Daher ist es ratsam sich vor der Investition in einzelne Vermögenswerte eine Asset Allocation gemäß seines persönlichen Risiko-Rendite-Wunsches sowie seines Anlagehorizonts (kurzfristig oder langfristig und auf Jahrzehnte hinaus ausgerichtet) aufzustellen. Mit einer solchen Diversifikation, also Risikoverteilung auf verschiedene Vermögensklassen ist ein Portfolio deutlich krisenresistenter. Ziel ist hierbei die Kombination von Anlageklassen, die zueinander wenig Korrelation haben. D.h. eine Krise am Aktienmarkt würde deine Rohstoffe, die ein Teil deines Portfolios sind, wenig beeinflussen bzw. ggf. sogar steigen lassen. Dies ist gerade beim passiven und langfristigen Investieren wichtig. Somit vermeidest du, kurzfristig und regelmäßig Werte kaufen/verkaufen zu müssen. Denn das kostet Zeit und eben auch Geld. Die Aufteilung des Vermögens in die richtigen Assetklassen und ihr Verhältnis zueinander sind langfristig sogar wichtiger als der Zeitpunkt des Kaufs! Deine Asset Allocation ist der wichtigste Faktor deiner Geldanlage. Nachfolgend empfehle ich dir dieses Video von Finanzfluss zur Asset Allocation.

Was habe ich gemacht?

Bis zum Frühjahr dieses Jahres hätte ich nicht einmal erklären können, was eine Asset Allocation ist und warum sie relevant ist. Als ich mir das Thema Geldanlage dann konkret vorgenommen habe, bin ich quasi bei Null gestartet. Ich hatte ein Girokonto, eine kleine Lebensversicherung, einen Bausparvertrag und ein weiteres Konto, auf dem mein Geld unverzinst der Inflation ausgesetzt war. Keine Aktie, kein ETF und auch sonst nichts, was man zur Diversifizierung braucht.

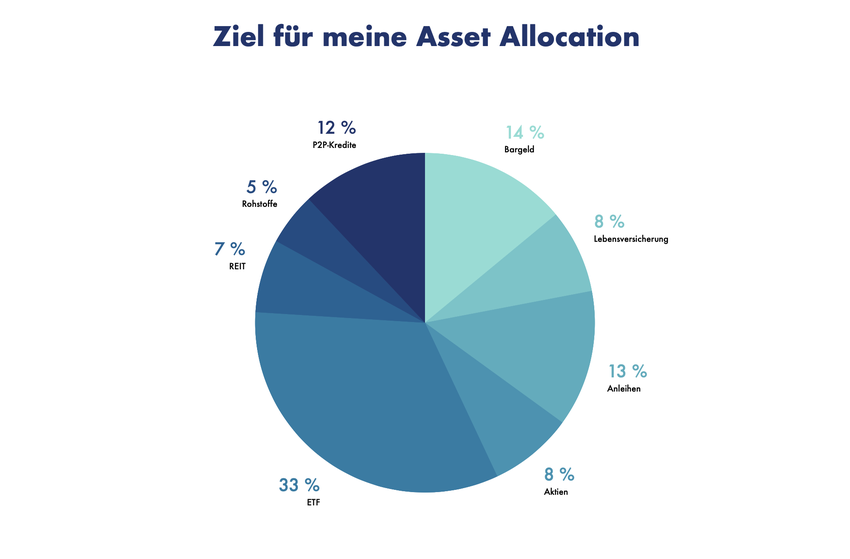

Mittlerweile bin ich auf einem guten Weg und im Verlauf der letzten Monate deutlich weiter gekommen. Die folgende abgebildete Graphik illustriert im Groben meine heutige prozentuale Vermögensaufteilung.

Welche Assetklassen habe ich?

Der Anteil des Bargeld auf Girokonto und einem weiteren Konto ist prozentual deutlich geschrumpft, aber mir immer noch zu hoch. Die Lebensversicherung und der Bausparvertrag sind erst einmal unangetastet geblieben. Neu hinzugekommen ist ein großer Block mit Peer-to-Peer-Krediten, auf die ich in einem späteren Teil meiner Geldanlageserie eingehen werde. Zudem habe ich einen großen Anteil in ETFs, also aktiengehandelte Indexfonds, investiert. Meine jüngste Investition und Assetklasse sind drei REITs, also Real Estate Investment Fonds. Technisch gesehen sind das auch ETF, weil sie Aktien von Immobilienfirmen beinhalten und damit eine Fonds bilden. Faktisch dienen sie mir aber als gesonderte Assetklasse, da ich damit indirekt in Immobilien investiere.

Welche Assetklassen fehlen mir noch?

Da ich mich mit meiner Geldanlage erst vor etwa einem halben Jahr auf den Weg gemacht habe und dich dabei mitnehmen möchte, ist dies noch nicht meine Zielaufteilung. Mir fehlen derzeit noch einzelne Aktien (nicht in Form von ETF als Aktienfonds), wobei ich deren Anteil zugunsten von ETF nicht allzu hoch ansetzen werde, und Rohstoffe. Diese kommen nicht aufgrund besonderer Renditeerwartungen hinzu, sondern eben als mit Aktien und ETF wenig korrelierender Puffer, der einen stabilisierenden Effekt auf ein Portfolio haben könnte. Letztlich fehlen mir auch noch Anleihen als Assetklasse. Diese sind aber derzeit von der Verzinsung her so unattraktiv und selbst auf zehn Jahre mit guter Bonität teilweise noch negativ verzinst, dass ich sie wohl erst zum Schluss ergänzen werde. Zudem werde ich wohl meinen Bausparvertrag auflösen, der derzeit immerhin noch etwas Guthabenzins bietet und mit dem Erlös in die fehlenden Assetklassen investieren.

Meine derzeit angedachte Asset Allocation für 2021 könnte in etwa so aussehen.

Was ist das Portfolio Rebalancing

Das sogenannte Portfolio Rebalancing ist nötig, wenn sich deine Assetklassen zueinander im prozentualen Wert verschoben haben. Spoiler Alert: Das tun sie immer. Hier ein Beispiel: Du bist mit einem Anteil von 40 % ETF, 20 % Immobilien, 20 % Rohstoffen und 20 % Bargeld gestartet. Im Lauf eines Jahres sind die ETF deutlich gestiegen, die Immobilien nur leicht und die Rohstoffe haben etwas an Wert verloren. Damit hat sich das prozentuale Verhältnis deiner Assetklassen in deiner Asset Allocation verändert. Wenn du am ursprünglichen Verhältnis der Assetklassen zueinander festhalten möchtest, musst du nun korrigierend tätig werden. Dazu gibt es zwei Wege:

1.: Du verkaufst Anteile des Wertes, der sich besser entwickelt hat und kaufst mit dem Erlös die Werte, die weniger stark gewachsen oder sogar gefallen sind, bis das Verhältnis wieder deiner Wunschaufteilung entspricht.

oder

2.: Du kaufst den Wert, der sich schlechter entwickelt hat, bis zum gewünschten prozentualen Verhältnis nach.

Ich bevorzuge die zweite Variante, da mit dieser zudem das Gesamtportfolio leicht anwachsen wird. In der Praxis reicht es völlig aus, wenn du dieses Portfolio Rebalancing einmal jährlich vornimmst. Wenn deine Vorlage, in der du die Wertentwicklungen einträgst, zusätzlich mit einer Prozentspalte ausgestattet ist, kannst du das Verhältnis zueinander ganz leicht ablesen und wie oben genannt korrigieren.

Quellen für deine finanzielle Bildung

Wie du weißt, bezeichne ich mich als Generalisten. Das bedeutet aber nicht, dass ich die Themen, über die ich hier schreibe, nicht vorher ausführlich recherchiert habe. Mir war der Weg zu meiner Geldanlage nur möglich, weil ich mich über Monate und in einigen Gebieten über zwei Jahre mit einem Thema auseinandergesetzt habe. Wenn dich meine Erfahrungen einen Schritt weiter bringen, freue ich mich darüber. Eine große Hilfe und Quelle für mein Wissen waren die folgenden Kanäle, die ich auch dir sehr empfehle. Schau', lies' und hör' doch mal rein. Mir helfen gerade Erklärvideos bei Youtube sehr, um komplexe Zusammenhänge zu verstehen. Und die Aufbereitung des Contents ist hier vielfach exzellent gemacht!

Finanzfluss

Thomas und sein Finanzfluss-Team unterhalten neben ihrer Website einen sehr guten wöchentlichen Youtubekanal und Podcast.

Finanztip

Das Verbraucherportal Finanztip hat umfangreiche Informationen zur Geldanlage auf seiner Website sowie in seinem wöchentlichen Youtubekanal und Podcast Auf Geldreise.

Talerbox Invest Smart

Zu Geld anlegen, Geld verdienen und Geld sparen informiert Talerbox Invest Smart auf seinem Youtubekanal und Blog.

Finanznerd

Simon ist der Finanznerd, der sich zudem auch mit Steuern und Versicherungen beschäftigt. Er ist auf seiner gleichnamigen Website und auf seinem Youtubekanal zu finden.

Northern Finance

Wer sich speziell zu ETF und P2P-Kredite informieren möchte, dem empfehle ich den Blog, die beiden Podcasts und Youtubekanal von Aleks von Northern Finance.

Haftungsausschluss

Alle auf dieser Website veröffentlichten Informationen sind als allgemeiner Marktkommentar zu verstehen. Es handelt sich weder um Anlage-, noch Steuer- oder Rechtsberatung. Bitte handle nicht ausschließlich auf dieser Grundlage, sondern hole dir weitere Einschätzungen und Meinungen ein.

Fazit

Nachdem du den Artikel gelesen hast, solltest du mit den Begriffen der Assets, Assetklassen und der Asset Allocation vertraut sein. Die Asset Allocation ist von dir frei wählbar und der relevanteste Faktor für deinen Vermögensaufbau. Sie richtet sich nach deinem persönlichen Risiko-Rendite-Verhältnis und sollte Bausteine beinhalten, die zueinander wenig Abhängigkeit haben, um im Fall einer Krise dein Portfolio abfedern zu können.

Wenn du noch Fragen zum Thema hast, kontaktiere mich gerne per Email, bei Twitter oder Instagram. Dieser Artikel ist Teil einer Geldanlagereihe, die im Anschluss mit Beispielen risikoaffiner (z.B. Aktien, ETF, P2P-Kredite) und risikoaverser Finanzprodukte (z.B. Tagesgeld, Anleihen) fortgesetzt wird. Wenn du Lust hast meinem Weg zu folgen und parallel auch etwas für dich umzusetzen, freue ich mich, wenn du mir hier weiter folgst. Der einfachste Weg dafür ist mein Newsletter, den du hier abonnieren kannst.

Das magische Dreieck der Geldanlage sollte dir helfen die Abhängigkeit von Rendite, Sicherheit und Liquidität zu verstehen. Es ist eine wesentliche Grundlage zur Einschätzung aller Finanzprodukte nach deinem persönlichen Sicherheitsempfinden. Du solltest nun auch in der Lage sein dein Risikoprofil für dein Portfolio zu ermitteln. In den folgenden Kapiteln dieser Geldanlagereihe stelle ich dir einzelne Finanzprodukte vor, die als Bausteine in Frage kommen können.

Wenn du noch Fragen zum Thema hast, kontaktiere mich gerne per Email, bei Twitter oder Instagram. Dieser Artikel ist Teil einer Geldanlagereihe, die im Anschluss mit Beispielen risikoaffiner (z.B. Aktien, ETF, P2P-Kredite) und risikoaverser Finanzprodukte (z.B. Tagesgeld, Anleihen) fortgesetzt wird. Wenn du Lust hast meinem Weg zu folgen und parallel auch etwas für dich umzusetzen, freue ich mich, wenn du mir hier weiter folgst. Der einfachste Weg dafür ist mein Newsletter, den du hier abonnieren kannst.

Teil 1 meiner Geldanlagereihe ist bereits online für den Fall, dass du ihn noch nicht kennst:

Verschaffe dir Transparenz über deine Einnahmen und Ausgaben - Das Haushaltsbuch

Teil 2 meiner Geldanlagereihe beschäftigt sich mit der Rentenlücke:

Teil 4 meiner Geldanlagereihe verdeutlicht dir das Thema Risikotyp und das magische Dreieck der Geldanlage:

Teil 5 nimmt die risikoreichen und renditestarken Finanzprodukte in den Fokus:

Die risikoreichen und renditestarken Produkte: Aktien, ETF und P2P-Kredite

Teil 6 dieser Serie fokussiert auf risikoarme Finanzprodukte wie Tagesgeld, Festgeld und Anleihen:

Die risikoarmen und renditeschwachen Produkte: Tagesgeld, Festgeld und Anleihen

Teil 7 beendet diese Geldanlageserie mit einer Schritt für Schritt-Anleitung zur Investition