Das erwartet dich in diesem Artikel

Vielleicht hast du schon einmal etwas von Peer-to-Peer-Krediten (P2P-Krediten) gehört? Gerade im baltischen Raum sind in den letzten zehn Jahren Finanzplattformen entstanden, über die private Investoren Dritten Konsum-, Geschäfts- oder Immobilienkredite verleihen. Ein sehr risikoreiches Finanzprodukt, das aber auch sehr attraktive Renditen verspricht. Ich erkläre dir in diesem Artikel, was P2P-Kredite sind, worauf man beim Investieren achten sollte, welche Plattformen relevant sind und welche Rolle sie in meinem Portfolio spielen.

Was sind P2P-Kredite?

Ich bin weiß Gott kein Trendsetter oder eine Person, die früh auf jeden Trend aufspringt. Im Gegenteil, bei vielen Themen bin ich erst aktiv, wenn es im Mainstream angekommen ist. Allerdings bemerke ich immer häufiger, dass ich mich ärgere, wenn ich bei bestimmten Themen zu spät aktiv werde. Ich verpasse es dann nämlich früh erste Erfahrungen zu sammeln und möglicherweise auch Chancen zu nutzen. Während meines Sabbaticals habe ich mich erstmals mit dem Thema Geldanlage und schließlich auch mit P2P-Krediten befasst. Im Rahmen meiner Vermögensaufteilung spielen nun auch P2P-Kredite eine Rolle. Ich habe für mich beschlossen bei diesem Thema zumindest zu einem Zeitpunkt dabei zu sein, bevor P2P-Kredite vollends im Mainstream angekommen sind.

Definition - Was sind P2P-Kredite?

Ein P2P-Kredit ist ein Privatkredit, der von einer an eine andere Privatperson über eine Onlineplattform vergeben wird. Ein Intermediär wie eine Bank spielt hierbei keine Rolle.

Warum gibt es so hohe Zinsen auf P2P-Kredite?

Vielleicht kennst du die Redewendung, dass Rendite von Risiko kommt, bereits. Viele P2P-Plattformen locken mit Durchschnittsrenditen, die zweistellig sind. Und bislang kann ich bestätigen, dass diese Zinszahlungen auch in dieser Höhe stattfinden und ausgezahlt werden. Aber warum gibt es in Zeiten der anhaltenden Niedrigzinspolitik in Europa so hohe Zinsen auf P2P-Kredite, auf vielen Plattformen zwischen zehn und 14 %? Hierzu möchte ich dir einen Podcast von Aleks Bleck, Northern Finance, empfehlen. Auch re:think P2P Kredite hat sich in seinem Podcast mit dieser Frage auseinandergesetzt.

Folgende Gründe lassen sich für die hohen Zinsen anführen:

- Rendite kommt von Risiko: Hohe Kreditzinsen sind also ein Spiegelbild eines hohen Risikos, in diesem Fall eines hohen Ausfallrisikos beim Kreditnehmer.

- Die Kreditart ist entscheidend. Ein langfristig laufender Immobilienkredit ist immer mit einem gleichwertigen und veräußerbaren Gegenwert besichert. Das Gegenstück dazu wäre der kurzfristige Konsumentenkredit, bei dem der Kreditgeber keinen direkten Gegenwert vom Kreditnehmer bekommt, also höhere Zinsen nimmt.

- Angestellte bekommen grundsätzlich bessere Kreditkonditionen als Selbständige. Grund ist ihr gesichertes Einkommen.

- Größere Unternehmen haben meist langfristig aufgestellte Kreditlinien und sind damit besser aufgestellt als z.B. Soloselbständige.

- Viele Kreditnehmer können aus europäischen Ländern, die eine deutlich schwierige Kreditfinanzierung und wirtschaftliche Lage haben als Deutschland, oder sie kommen aus außereuropäischen Ländern mit grundsätzlich höherem Kreditniveau.

- Die Bonität der Kreditnehmer ist eher schlecht, sodass auch dieses Risiko mit einem entsprechenden Aufschlag eingepreist werden muss. Viele der Kreditnehmer würden bei ihren lokalen Bank nicht mehr als besonders kreditwürdig eingeschätzt werden.

Wie hoch ist das Risiko von P2P-Krediten?

Nachdem du nun erfahren hast, warum es wirklich mehr als 10 % Zinsen pro Jahr bei P2P-Krediten zu verdienen gibt, ist es ebenso wichtig, sich mit dem damit untrennbar verbundenen Risiko auseinanderzusetzen. Wenn zu den Kreditnehmern Privatpersonen gehören, die bei ihrer Bank aufgrund fehlender Bonität keinen Kredit mehr bekommen, sollte dir klar sein, dass diese Personen dir als Kreditgeber gegenüberstehen und deine "Peers" sind. Auch das damit verbundene Ausfallrisiko sollte dir bewusst sein und das auf mehreren Ebenen: Neben dem Kreditnehmer, der deinen Kredit nicht mehr bedient, kann auch die Firma pleite gehen, die den Kredit auf der Plattform organisiert (meist "loan originator" genannt). Schließlich kann auch die Plattform selbst in die Insolvenz gehen. Für diesen Fall hilft dir dann auch keine Rückkaufgarantie mehr, wenn das gesamte Unternehmen in Schieflage ist.

Wie eröffnet man einen Account bei einem P2P-Kredit-Anbieter?

Es gibt viele verschiedene Anbieter und Plattformen für P2P-Kredite und demnach sind deren Wege einen Account anzulegen und zu investieren zueinander durchaus unterschiedlich. Da aber alle Plattformen in den letzten Jahren entwickelt wurden, haben sie gemeinsam, dass sie ausschließlich digital aufgestellt worden sind.

Folgende Schritte sind nötig:

- Du gehst auf die Website der gewünschten Plattform und legst dir dort einen Account an. Das funktioniert grundsätzlich wie bei jedem anderen Anbieter im Internet. Hier werden aber noch ein paar Zusatzinformationen in Bezug auf dein Konto für Überweisungen zur und von der Plattform abgefragt.

- Nach der Registrierung ist die Verifizierung deines Accounts nötig. Das hat u.a. mit dem Verhindern von Geldwäsche zu tun. Die überwiegende Zahl der Plattformen bietet digitale ID-Verfahren an. Meist ist es ein Video-ID-Verfahren, bei dem du über deine Webcam und deinen Personalausweis deine Identität vor einer Person oder einer Software belegen musst.

- Nach Bestätigung deiner Identität kannst du von deinem verknüpften Konto Geld zur Investition in P2P-Kredite überweisen. Du bekommst in dem Zusammenhang eine Investor-ID, die du bei der Überweisung mit angeben musst, damit deine Überweisung dir auf der Plattform zugeordnet werden kann. Ich empfehle dir zunächst nur einen überschaubaren Betrag zu überweisen und mit dem Erfahrungen für deine Investitionsstrategie zu sammeln. Zudem sollten P2P-Kredite gerade am Anfang lediglich einen kleinen Teil deiner Asset Allocation ausmachen.

- Wenn das Geld am nächsten oder übernächsten Werktag deinem Account gutgeschrieben wurde, bekommst du eine Bestätigungsemail und kannst deine Investitionsstrategie festlegen und ausführen lassen. Ich empfehle dir gerade bei diesem Thema im Vorfeld eine klare und für dich tolerable Strategie aufzusetzen und dabei von den Erfahrungen Dritter zu profitieren, die ihre Strategien teilen (hierzu findest du weiter unten bei den Plattformen Beispiele).

- Nachdem deine Strategie steht, aktivierst du diese und der Autoinvest sucht passende Kredite. Gerade zu Beginn empfehle ich dir eine Strategie als Autoinvest anzulegen und nicht alles manuell zu machen. Die Suche und Investition in Kredite dauert - abhängig von der jeweiligen Plattform und der Enge oder Breite der gewählten Strategie - einige Minuten, Stunden oder auch mehrere Tage. Du kannst dich jederzeit einloggen oder bei den meisten Plattformen eine App nutzen, um den aktuellen Stand zu sehen.

- Von nun an heißt es warten, lernen und nach einiger Zeit auch Zinsen einsammeln. Du wirst immer einmal wieder verspätete Zahlungen und Zahlungsausfälle in deinem Kreditportfolio haben. Ohne diese Ausfälle, also das Risiko des Investments, gäbe es keine Legitimation für zweistellige Zinszahlungen. Beobachte also den Wert deines Portfolios, der zeitgerecht und den Wert, der verzögert reinkommt. Versuche bei den Marktentwicklungen Schritt zu halten und ggf. nachzusteuern. Du kannst dann sowohl die Strategie bei der jeweiligen Plattform, als auch zwischen verschiedenen Anbietern anpassen.

- Natürlich ist es bei allen Plattformen möglich jederzeit weiteres Geld zu investieren und auch Geld abzuheben.

- Letztlich solltest du auch bei diesem Finanzprodukt zumindest einmal jährlich das Thema Rebalancing berücksichtigen. Falls sich deine Kredite entwickeln wie gewünscht und du wenig Ausfälle hast, wird der absolute und prozentuale Anteil deiner Kredite in deiner Asset Allocation zu Lasten anderen Bausteine wachsen. Denk' also daran diesen zumindest jährlich in das Verhältnis zu setzen, das du für dich festgelegt hast.

- Und natürlich musst du dich auch mit der jährlichen Steuer (auf ausländische Einkünfte) auseinandersetzen, denn Gewinne aus P2P-Krediten sind nicht steuerfrei. Mehr dazu erfährst du im nächsten Absatz.

Wie sind P2P-Kredite zu versteuern?

Eine gute Übersicht über die Versteuerung von P2P-Krediten findest du bei Finanzfluss.

Die wichtigsten Fakten sind:

- Du kannst deinen Sparerpauschbetrag (1602 Euro/Jahr für ein Ehepaar, 801 Euro/Jahr für eine ledige Person) nutzen, um P2P-Gewinne steuerfrei zu erhalten.

- Da die meisten P2P-Plattformen aus deutscher Sicht im Ausland aktiv sind, lässt sich dort dein Sparerpauschbetrag jedoch nicht nutzen. Du musst den jeweiligen Freibetrag pro Plattform also im Rahmen deiner Einkommensteuererklärung angeben und die Steuern manuell abführen.

- Auf sämtliche über den Sparerpauschbetrag hinausgehenden Einkünfte und auf sämtliche ausländischen Einkünfte zahlst du Kapitalertragssteuer in Höhe von 25 %. Dazu kommt der Solidaritätszuschlag (1,38 %) und möglicherweise Kirchensteuer. Sehr grob berechnet kannst du knapp 28 % Steuern auf deine P2P-Gewinne rechnen. Dies ist genauso wie bei deinen Einkünfte aus Aktien und ETF.

- Wer in P2P-Kredite investiert ist, muss eine Einkommenssteuererklärung abgeben. Dort ist die Anlage KAP/Ausländische Kapitalerträge zu ausländischen Einkünften zu wählen, wenn du Plattformen außerhalb Deutschlands nutzt, was fast immer der Fall sein wird.

- Anders als bei Aktien kannst du etwaige Verluste nicht steuerlich geltend machen.

- Die meisten Plattformen geben dir die einfache Möglichkeit über einen digitalen Kontoauszug dein Steuerjahr zeitlich einzugrenzen und einen Beleg zu generieren, der zur Basis deiner Steuererklärung wird.

Wichtig: Dieser Beitrag ersetzt keinen Steuerberater!

Welche P2P-Plattformen sollte ich kennen?

Ich habe die nachfolgenden fünf P2P-Plattformen ausgewählt, weil ich dort selbst investiert bin und daher zu meinen Erfahrungen berichten kann. Es gibt darüber hinaus natürlich weitere Plattformen und Rankings der Anbieter. Hierzu empfehle ich dir den P2P-Plattformvergleich von Finanzfluss sowie von Northern Finance. Wenn das Thema P2P-Kredite für dich interessant ist, ist es in jedem Fall ratsam, nicht nur in einer Plattform und Kreditart investiert zu sein. Wie meist in der Geldanlage gilt, dass Zusammensetzung des Portfolios und dessen Diversifikation der entscheidende Faktor ist.

Mintos

Datenblatt

Mintos ist mit Abstand die größte P2P-Plattform und zudem im Unterschied zu den meisten anderen Anbietern eine Plattform und nicht selbst Kreditgeber. Deine Investitionen gehen also an Darlehensgeber, nicht direkt an den Kreditnehmer (vergleichbar mit Viainvest weiter unten). Zu Beginn meiner Investitionen hatte ich die höchste Kreditsumme auf Mintos platziert, weil die Kredite auf der Plattform extrem breit diversifizierbar sind und attraktive Renditen geboten haben. Die Entwicklungen der jüngeren Zeit haben mich dazu veranlasst zwischenzeitlich weniger risikoreich unterwegs zu sein und etwas weniger Geld zu investieren. Gerade klassische Verbraucherkredite haben eine hohe Ausfallwahrscheinlichkeit. Ich habe die Risikoeinstufung der Kreditgeber nun deutlich konservativer ausgewählt.

Gründungsjahr: 2015

Gründungsland: Lettland

Kreditvolumen: 5,8 Mrd. Euro in Kredite investiert

Investoren: 330.000

Kreditarten: 9 Kreditarten, darunter sind z.B. Verbraucherkredite, Agrarkredite, Geschäftskredite, Autokredite, Pfandkredite

Länder: 33 Länder, darunter sind z.B. Polen, Tschechien, Lettland, Estland, Litauen, Finnland, Spanien, Russland, Großbritannien

Laufzeiten: 0 bis 80 Monate

Buyback-Garantie: vorhanden

Minimale Investitionsgröße: 10 Euro

Autoinvest: vorhanden

Sekundärmarkt: vorhanden (Du kannst also deine noch laufenden Kredite handeln und mit Ab- oder Zuschlag zum Kauf anbieten. Dadurch sicherst du dir Liquidität vor Ende der vereinbarten Laufzeit, falls du dein Geld abziehen willst.)

Kreditzins: Derzeit 12 % durchschnittlicher Zinssatz

Besonderheit: Ähnlich wie bei Viainvest ist Mintos eine Plattform, bei der du dein Investment an einen Darlehensgeber gibst, der wiederum mit dem Kreditnehmer in Relation steht.

App: vorhanden, sehr guter Funktionsumfang

Eine Übersicht weiterer Mintos-Statistiken findest du hier und hier findest du ein Video von Talerbox Invest Smart zu möglichen Investitionseinstellungen bei Mintos.

Bondora

Datenblatt

Bondora ist einer der ältesten P2P-Anbieter. Die Länder, in die du investieren kannst, sind stark eingeschränkt (s.u.) und du kannst keine Kredite direkt auswählen. Die meisten Investoren nutzen Bondora aber wegen des Produkts "Go & Grow". Du bekommst jährlich 6,75 % Zinsen auf die hinterlegte Summe, die wiederum sehr stark, aber für dich intransparent diversifiziert wird. Bondora legt dein Investment zu höheren Kreditzinsen an, gibt dir aber im Gegenzug ein Produkt, das wirklich mit wenigen Klicks sorglos eingerichtet und sehr zeitnah liquide zu machen ist. Mit Tages- oder Festgeld sollte man es aber nicht verwechseln, weil es zum einen keine Einlagensicherung gibt und zum anderen eben immer noch P2P-Kredite dahinterstehen. Ich nutze nach anfänglicher manueller Investition lediglich "Go & Grow" und bin damit sehr zufrieden.

Gründungsjahr: 2008

Gründungsland: Estland

Kreditvolumen: 390 Mio. Euro

Investoren: 130.000

Kreditarten: Du investierst nicht direkt in die unbesicherten Kredite.

Länder: Estland, Finnland, Spanien

Laufzeiten: 3 Monate bis 5 Jahre

Buyback-Garantie: nicht vorhanden

Minimale Investitionsgröße: Du investierst nicht direkt in die unbesicherten Kredite.

Autoinvest: vorhanden

Sekundärmarkt: vorhanden

Kreditzins: 9,1 % durchschnittlicher Zinssatz

Besonderheit: Go & Grow

App: vorhanden, aber sehr geringer Funktionsumfang

Weitere Statistiken zu Bondora findest du hier. Zudem empfehle ich dir einen Blick in die Videos von Finanzfluss zum Produkt Go & Grow und Northern Finance zu einem Zwischenstand zu Bondora nach Einsetzen der Pandemie.

Estateguru

Datenblatt

Estateguru ist eine Plattform, die jeder P2P-Investor in sein Portfolio aufnehmen sollte. Es ist laut eigener Aussage der führende Marktplatz für kurzlaufende Immobilienkredite in Kontinentaleuropa. Innerhalb Kontinentaleuropas steht das Baltikum mit etwa 95 % aller Kredite im absoluten Fokus. Mit einer klaren Ausrichtung auf nur eine Kreditart ist Estateguru eine gute Ergänzung und Diversifikation zu den Kreditarten anderer Plattformen und hat zudem nur Kredite mit gesicherten Hypotheken im Angebot. Das bedeutet, dass du in der Theorie kein Ausfallrisiko hast, da du Anteil am Gegenwert (z.B. Grundstück) erworben hast. Der Autoinvest bei Estateguru ist mit 250 Euro sehr hoch, daher empfehle ich ihn dir nicht. Das manuelle Minimalinvestment beträgt 50 Euro, was auch schon deutlich höher ist als die sonstige Minimalinvestition von 10 Euro bei anderen Anbietern. Eine breite Kreditstreuung und Diversifikation erfordert hier also eine höhere Gesamtinvestition als bei anderen Plattformen. Da es qualitativ deutlich weniger, aber dafür sehr große Immobilienkredite gibt, musst du manuell und über längere Zeit (einige Wochen, wenige Monate) auf die Emailangebot von Estateguru reagieren, über die dir neue Immobilienkredite vorgeschlagen werden. Demnach ist hier ein deutlich höherer Aufwand nötig als bei den meisten anderen Plattformen. Abschrecken sollte dich das aber nicht, weil die Plattform gut strukturiert ist und wie erwähnt eine zusätzliche besicherte Kreditart in dein Portfolio einbringt.

Gründungsjahr: 2014

Gründungsland: Estland

Kreditvolumen: 275 Mio. Euro in über 1900 Immobilienprojekten

Investoren: 66.000

Kreditarten: Immobilienkredite (aufgeteilt in Entwicklung-, Überbrückungs- und Geschäftskredite)

Länder: Estland (über 60 %), Lettland, Finnland, Spanien, Portugal, Deutschland

Laufzeiten: Gut 14 Monate beträgt die durchschnittliche Laufzeit.

Buyback-Garantie: Alle Kredite sind mit Hypotheken besichert, haben also einen reellen Gegenwert.

Minimale Investitionsgröße: 50 Euro

Autoinvest: vorhanden, allerdings mit einer hohen Mindestsumme von 250 Euro/Kredit

Sekundärmarkt: vorhanden

Kreditzins: 11,5 % historische Rendite

App: nicht vorhanden

Besonderheit: Alleiniger Fokus auf Immobilienkredite; Man sollte nur in erstrangige Hypotheken investieren, um für den Fall einer Insolvenz eine möglichst gute Chance auf Rückzahlung zu haben.

Die aktuellen und ausführlichen Estateguru-Statistiken findest du hier. Außerdem beschäftigt sich der Kanal Northern Finance regelmäßig mit Estateguru:

Starke Rendite und Sicherheiten! EstateGuru im Krisen-Test

EstateGuru trotzt der Krise! Investieren während Corona

Wie gut geht es EstateGuru finanziell? Jahresabschluss kurzgefasst

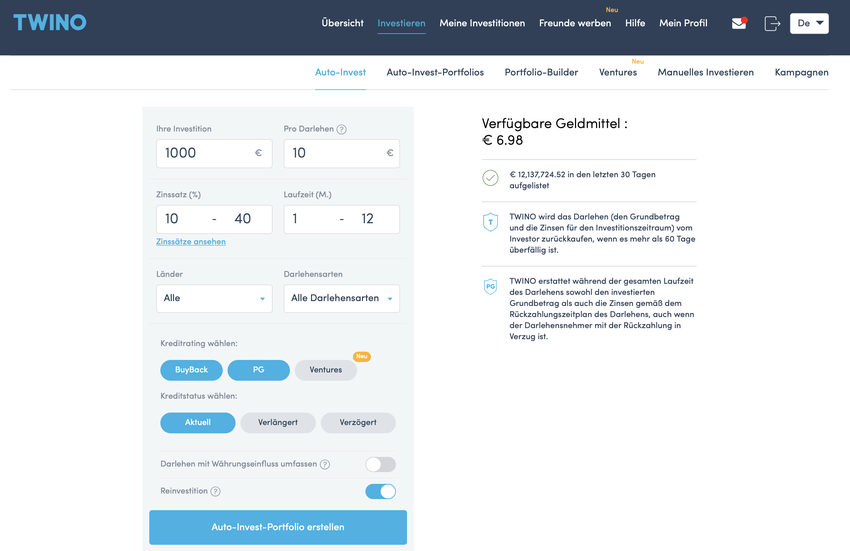

Twino

Datenblatt

Auch Twino ist ein baltisches Fintech und vergibt unbesicherte Verbraucherkredite an Privatpersonen.

Gründungsjahr: Seit 2009 gibt es den Mutterkonzern SIA Twino, seit 2015 Twino selbst.

Gründungsland: Lettland

Kreditvolumen: 740 Mio. Euro

Investoren: 23.000

Kreditarten: ungesicherte Verbraucherkredite

Länder: Lettland, Russland, Polen, Georgien, Dänemark und Spanien

Laufzeiten: Großteil kurzfristig (ein bis drei Monate), teilweise bis zwölf Monate

Buyback-Garantie: vorhanden

Minimale Investitionsgröße: 10 Euro

Autoinvest: vorhanden

Sekundärmarkt: vorhanden

Kreditzins: 10,3 % im Jahr 2019

App: vorhanden, guter Funktionsumfang

Besonderheit: Investition lediglich in unbesicherte Verbraucherkredite

Die aktuellen Twino-Statistiken findest du hier. Ein Video von re:think P2P Kredite beschäftigt sich mit der Frage, ob Twino die Trendwende geschafft hat.

Viainvest

Datenblatt

Viainvest ist die einzige der hier vorgestellten Plattformen, bei der der lettische Staat Steuern von deinen Einnahmen abzieht, wenn du keine Bescheinigung deiner steuerlichen Ansässigkeit in Deutschland (oder einem anderen Staat außerhalb Lettlands) hochlädst. Fordere von deinem lokalen Finanzamt einen Beleg deiner steuerlichen Ansässigkeit ab (bislang geht das leider nur per Post), lade sie bei Viainvest hoch und vermeide damit diese Doppelbesteuerung. Gleiches gilt dort für Kredite in Polen, weswegen ich diese aus meinen Investitionen ausschließe. Das Modell von Viainvest ist vergleichbar mit dem von Mintos. Auch hier wird dein Geld an Darlehensgeber statt direkt an Kreditnehmer vergeben. Die Darlehensgeber sind allesamt Töchter des VIA SMS Konzerns. Bei Viainvest liegt der Fokus auf unbesicherten Kleinkrediten.

Gründungsjahr: 2016

Gründungsland: Lettland

Investoren: 19.000

Kreditarten: kurzfristiges Darlehen, Ratendarlehen, Kreditlinie, Geschäftskredit

Länder: Lettland, Spanien, Schweden, Polen, Rumänien, Tschechien und Vietnam

Laufzeiten: 7 Tage bis 12 Monate

Buyback-Garantie: Rückkaufgarantie für Kredite im Zahlungsverzug

Minimale Investitionsgröße: 10 Euro

Autoinvest: vorhanden

Sekundärmarkt: nicht vorhanden

Kreditzins: 12 % durchschnittlicher Zinssatz

App: vorhanden, guter Funktionsumfang

Besonderheit: Zur Vermeidung einer Doppelbesteuerung musst du eine Bescheinigung deines Finanzamts über deine steuerliche Ansässigkeit hochladen.

Die aktuellen Viainvest-Statistiken findest du hier. Zudem empfehle ich dir zwei Videos zu Erfahrungen mit Viainvest. Lars Wrobbel von Passives Einkommen mit P2P-Krediten und Talerbox Invest Smart nehmen dich in einem Screencast mit in ihr Viainvestkonto.

Welche Rolle spielen P2P-Kredite in meinem Portfolio?

Angefangen habe ich mit einem Konto bei Auxmoney, auf das ich auch 1000 Euro überwiesen, aber nie investiert habe. Zum Zeitpunkt meiner Entscheidung war die Plattform noch ganz ok bewertet, was sich aber zum Zeitpunkt der angedachten Investition geändert hatte. Demnach habe ich das Geld uninvestiert zurücküberwiesen. Mittlerweile bin ich auf den hier vorgestellten fünf ausländischen Plattformen investiert.

Begonnen habe ich mit Mintos und Bondora, den Platzhirschen. Kurz danach kam Estateguru als dritte Plattform hinzu, die zudem mit Immobilien eine ganz andere Kreditart in die Diversifikationsstrategie eingebracht hat. Seit Ende August bin ich nun auch bei Twino und Viainvest investiert und damit noch weiter diversifiziert. Zu allen Plattformen schaue ich mir die verfügbaren Updates durch Videos, Podcasts und Blogs an. Ich habe Spaß am Thema gefunden und sehe es nicht als Belastung an. Ich kann aber sagen, dass P2P-Kredite generell und die einzelnen Plattformen im Speziellen ein eher betreuungsintensives Thema sind. Innerhalb meines Portfolios, das immer noch nicht ganz investiert ist, machen P2P-Kredite als Assetklasse derzeit etwa 10 Prozent aus.

Worauf sollte man beim Investieren achten?

- Investiere nur Geld in Hochrisikoprodukte wie P2P-Kredite, dass du auch verlieren kannst!

- Investiere nur einen kleinen Anteil deiner Asset Allocation in P2P-Kredite. Viele geben hierzu einen Anteil von drei bis zehn Prozent an.

- Wichtig ist auch, dass du gemäß deinem Risikoprofil P2P-Kredite in deine risikoaffinen Produkte einstufst (neben den P2P-Krediten wären hier ETF und Aktien zu nennen) und diesen deine risikoaversen gegenüberstellst (z.B. Tagesgeld, Anleihen).

- Konfiguriere den Autoinvest der Plattform gemäß deiner zuvor definierten Strategie.

- Wähle immer die kleinste mögliche Investitionssumme pro Kredit aus (häufig sind das 10 Euro). Damit maximierst du die Diversifikation.

- Strebe eine möglichst große Diversifikation an. Investiere als in möglichst viele verschiedene Kreditarten (Konsumentenkredite und Immobilienkredite), in möglichst viele einzelne Kredite und in möglichst viele Länder. Damit verteilst du das Risiko und machst es handhabbar.

- Nimm' eher kürzere Laufzeit in den Fokus.

- Nimm' nur Investition in EUR vor, um keine Währungsschwankungen als Risiko zu haben.

- Wähle "Automatisches reinvestieren" aus, sodass du vom Zinseszinseffekt profitieren kann und dein Geld immer vollständig investiert ist für dich arbeitet.

- Kaufe nur Kredite mit Buyback-Garantie. Befasse dich parallel damit, was eine Buyback-Garantie einlöst und was sie eben nicht einlöst. Eine Payback-Garantie ist keine Einlagensicherung!

- Investiere nur in aktuelle Kredite, deren Rückzahlung vertragsgemäß stattfindet. (Alternativ dazu gibt es Kredite, deren Rückzahlung bereits verspätet ist.)

- Abonniere ein paar Kanäle zu deinen P2P-Plattformen und halte dich auf dem Laufenden zu aktuellen Entwicklungen. Ich habe dir hierzu einige Beispiele empfohlen.

- Schau' gerade am Anfang mindestens zweimal im Monat in dein P2P-Portfolio und passe es ggf. an.

Es gibt gute Tutorials, die dir auch mit einem Screencastvideo zeigen, wie man konkret bei einer Plattform investiert und z.B. die Investitionsstrategie gemäß der o.g. Kriterien ausrichtet. Das Einhalten deiner Strategie ermöglicht es viele Risiken von P2P-Investments in gewissem Maße einzugrenzen. So oder so bleiben diese Investments aber risikoreich.

Haftungsausschluss

Alle auf dieser Website veröffentlichten Informationen sind als allgemeiner Marktkommentar zu verstehen. Es handelt sich weder um Anlage-, noch Steuer- oder Rechtsberatung. Bitte handle nicht ausschließlich auf dieser Grundlage, sondern hole dir weitere Einschätzungen und Meinungen ein. Die eingebauten Links zu den P2P-Plattformen sind Affiliatelinks, die mir einen kleinen Bonus bringen und für dich kostenfrei sind.

Fazit

P2P-Kredite sind ein Risikoprodukt im Portfolio! Wer eher risikoavers ist und eine kleine verlässliche Rendite einer risikoreichen, aber durchaus hohen Rendite vorzieht, sollte sich um andere Anlageformen kümmern. Zudem brauchen P2P-Plattformen, gerade weil sie ein verhältnismäßig junges Produkt sind, mehr Aufmerksamkeit. Jetzt investieren und erst in 15 Jahren nach dem Kontostand schauen würde ich hier nicht empfehlen.

Wer aber Lust an einem neuen Produkt hat, das durchaus gute Rendite verspricht und dessen Risiko mit klarer Strategie zumindest tolerierbar ist, sollte sich näher damit beschäftigen und hat mit diesem Artikel vielleicht eine Startgrundlage bekommen. Ich werde mich auch zukünftig mit dem Thema auseinandersetzen und dort investiert bleiben. Ich finde es spannend zu beobachten, wie ein noch sehr junger Markt teilweise reguliert wird welche Geschäftsmodelle und Anbieter sich durchsetzen.

Schreib' mir doch in die Kommentare, wie du P2P-Kredite einschätzt. Kanntest du dieses Finanzprodukt schon? Wenn du weitere Fragen zum Thema hast, kontaktiere mich gerne per Email, bei Twitter oder Instagram. Und schau' dir auch meine Geldanlageserie an, wenn du sie noch nicht gesehen hast.