Das erwartet dich in diesem Artikel

Ich habe meinen Bausparvertrag gekündigt. Bis vor einem Jahr war er mein einziges Finanzprodukt. Ich habe in Bitcoin investiert. Und dazu noch in elf andere Kryptowährungen. Ich berichte dir von meinen Erfahrungen nach einem Jahr finanzieller Eigenständigkeit. Vom alten Glaubenssatz bis zur neuen Überzeugung.

Wahrscheinlich gehört das Kümmern um die eigene Geldanlage zu den Dingen im Leben, vor denen ich die größten Manschetten hatte. Über etliche Jahre hinweg wusste ich, dass ich mich selbst dazu schlau machen und loslegen musste. Aber ich habe nichts getan. Anfang 2020 habe ich es dann im Sabbatical endlich in die Hand genommen, mich über etliche Wochen schlau gemacht und mein Geld dann nach meinen Vorstellungen angelegt. Wenn ich auch bei dir beim Thema Geldanlage einen wunden Punkt treffe, ist dieser Artikel für dich.

Generation Bausparvertrag

Die Generation X ist für mich die Generation Bausparvertrag. Auf mich trifft zumindest beides perfekt zu. Neben dem Sparkonto gab es den Bausparvertrag, der monatlich bespart wurde und zum Ziel hatte ihn in die Finanzierung einer Wohnung oder eines Hauses einzubringen. Meist hat man den Bausparvertrag auf den Darlehenszins abgeschlossen, um sich die günstigen Zinsen für einen späteren Zeitpunkt zu sichern. Warum? Weil unsere Eltern das auch so gemacht haben und weil es im Rückblick auf deren Zeiten mit hohen Kreditzinsen für eine Baufinanzierung sinnvoll gewesen ist. Spätestens seit der Finanz- und Wirtschaftskrise, die nun auch immerhin dreizehn Jahre her ist, ergibt der klassische Fall eines Bausparvertrags in Zeiten von quasi dauerhaften Niedrigzinsen deutlich weniger Sinn.

Ich daher habe ich in der letzten Woche meinen Bausparvertrag gekündigt. Insgesamt habe ich sogar zwei besessen und sie wohl zusammengerechnet über 20 Jahre bespart. Ich werde wohl keine Immobilie erwerben und hatte den zweiten Bausparvertrag damals schon auf den Guthabenzins abgeschlossen. Du sicherst dir damit zum Zeitpunkt des Abschlusses einen Guthabenzins auf das angesparte Geld bis zum Zeitpunkt der Zuteilung. Genauso, wie du dir im anderen, eher klassischen Modell, den Bauzins sicherst. Bei der Unterzeichnung gehst du davon aus, dass dieser gestiegen sein wird, bis du baust oder deine erste Hypothek ablösen musst. Mein Guthabenzins lag immerhin bei 0,5 %. Attraktiver als die meisten Tages- und Festgeldprodukte dieser Tage, aber immer noch nicht genug, um die durchschnittliche Inflation zu bekämpfen. Das Geld verliert also bei durchschnittlicher jährlicher Inflation von 1,5 bis 2 % auch an Wert bzw. Kaufkraft, wenn es "nur" zu 0,5 % verzinst ist.

Fühlst du dich angesprochen, wenn es um Finanzprodukte geht, von denen du glaubst, das sie nicht mehr so richtig sinnvoll sind, du sie aber trotzdem noch monatlich besparst bzw. nicht auflöst? Gleiches gilt wohl für alte Lebensversicherungen oder Fondssparpläne von der Bank. Wenn du dich selbst fit machen willst, mit deinen Finanzen umzugehen, habe ich im Fazit weitere Artikel für dich verlinkt.

Da ist ein Glaubenssatz am Werk

Also, warum kümmern wir uns nicht aktiv um eine bessere Anlage, wenn wir genau wissen, dass unsere aktuelle "Strategie" nicht mehr sinnvoll ist? Aus meiner Sicht sind da Glaubenssätze am Werk. Nicht die aus der Kirche, sondern die aus unserer Kindheit. Es sind Verhaltensmuster, die uns unsere Eltern vorgelebt haben. Das ist auch völlig in Ordnung so und keine Kritik am Verhalten unserer Eltern. Was in ihrer Generation richtig und erfolgsversprechend war, möchte man seinen Kindern mit auf den Weg geben. Was aber, wenn sich 20 bis 40 Jahre nach der eigenen Erfahrung mit bestimmten Finanzprodukten die Rahmenbedingungen grundsätzlich geändert haben? Was, wenn das Finanzsystem nach 9/11, Finanz- und Wirtschaftskrise und Corona-Krise grundsätzlich anders aufgestellt ist? Warum sollte eine erfolgreiche Strategie aus den 1990er Jahren auch dreißig Jahre später noch genauso erfolgreich sein?

Für mich war es damals sonnenklar, dass ich einen Bausparvertrag bespare. Ich hatte das Produkt verstanden, hatte vor irgendwann ein Haus zu kaufen und wollte mir als sicherheitsaffiner Mensch den Darlehenszins von heute für übermorgen sichern. Zudem wirkte die gut gemeinte Prägung meiner Eltern, die für unser Haus auch Bausparverträge genutzt hatten. In deren Zeit hatte sich das auch rentiert. Zudem hatten viele in den 1990ern mit Technologiefonds der lokalen Bank eine finanzielle Bauchlandung erlebt. Also war der Aktienmarkt erst einmal nichts für mich.

Wie man an diesem Beispiel sieht, sollte es erlaubt sein, ja vielleicht sogar notwendig sein, dass wir Glaubenssätze aufspüren, sie hinterfragen und vielleicht sogar gemäß unserer Erfahrung neu für uns aufstellen. Es ist in Ordnung skeptisch zu sein, ob das Finanzprodukt unserer Eltern aus der Zeit unserer Kindheit heute noch relevant und für unsere Lebenssituation sinnvoll ist. Wenn du in diesem Thema tiefer einsteigen möchtest, empfehle ich dir diesen Podcast von Finanzfluss, der hinterfragt, ob die Anlageprodukte unserer Eltern tot sind.

Ich habe aber auch eine schlechte Nachricht für dich: Wenn du für dich herausgefunden hast, dass die Finanzanlagen deiner Eltern nichts mehr für dich sind, solltest du dich um Alternativen für deine eigene Geldanlage kümmern. Die gute Nachricht: Es gibt Personen, die das schon gemacht haben und von denen du lernen kannst, wenn du möchtest. Mehr dazu findest du unten in den Quellen und im Fazit.

Vom Bausparvertrag zu Bitcoin

Es ist zugegebenermaßen ein recht weiter Weg vom risikoaversen Bausparvertrag zur sehr risikoreichen Kryptowährung Bitcoin. Und es sind zudem die beiden Enden auf dieser Risikoskala der Finanzprodukte. Mal ganz abgesehen davon, dass beide Produkte mit "B" beginnen und Alliterationen in Überschriften immer schön aussehen ;-)

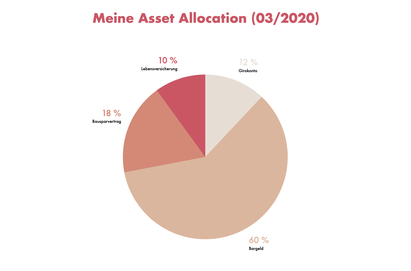

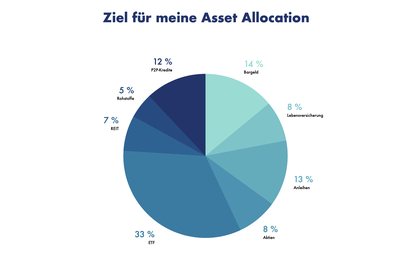

Angefangen habe ich vor etwa einem Jahr mit ersten kleinen Investitionen in P2P-Kredite, die es zum Beispiel in der aktiven Zeit meiner Eltern noch gar nicht gab. Dann ging es mit einem großen Teil meines Geldes (in zwei Tranchen) in zwei ETF und schließlich kamen erste Gehversuche mit einzelnen Aktientiteln dazu. Die Assetklasse Immobilien wird von drei REIT-ETF und einem P2P-Kreditanbieter gestützt. Beide Produkte investieren indirekt in Immobilien. Und im Januar habe ich dann mit Kryptowährungen ein völlig neues und sehr risikoreiches Terrain betreten. Bitcoin, Ethereum und zehn andere Kryptowährungen haben meinen Portfolioaufbau zunächst einmal abgeschlossen. Nachdem ich für den Großteil meiner Anlageprodukte sehr lange gebraucht habe, wollte ich zumindest mal bei Kryptowährungen relativ früh dabei sein, zumindest bevor sie komplett Mainstream sind. Wie man an den unten dargestellten Kreisdiagrammen sehen kann, stimmt meine damalige Zielsetzung mit der Realität nicht komplett überein, aber als Weichenstellung hat es gut funktioniert. Und dein Portfolio muss auch lange nicht so kleinteilig und komplex sein wie meines. Drei Assetklassen (wie z.B. Bargeld, Festgeld und ETF) reichen völlig aus, um gut aufgestellt zu sein und mit einem entsprechenden Risikoprofil gute Renditen erwarten zu können. Dieses Beispiel soll dir aber zeigen, dass selbst ein radikaler Wechsel von keinerlei renditenversprechenden Produkten wie bei mir vor einem Jahr zu einem sehr offensiven Profil heute gut zu machen ist.

Warum finanzielle Bildung wichtig ist

Es gibt viele Themen, die ich aus heutiger Sicht aus dem Arbeitsleben heraus als sinnvolles Fach in den wöchentlichen Schulalltag einbringen würde. Neben einem Schulfach Wirtschaft würde ich auch finanzielle Bildung dazu zählen:

- Verständnis der Wirkung von Zinsen und Zinseszinsen

- Grundlagen der Buchhaltung

- Wie mache ich meine Steuern?

- Welche Geldanlage passt zu mir?

- Welche Versicherungen brauche ich wirklich?

Ich hatte bis vor einiger Zeit von keinem dieser Themen einen genügend großen Überblick, um mich dort halbwegs sattelfest zu fühlen. Und nicht nur das. Der zumindest jährliche Zwang sich mit der Einkommenssteuererklärung beschäftigen zu müssen, löste bei mir große Unlust und Ablehnung aus. Nicht, weil ich nicht verstehen würde, das es ein wichtiges Thema wäre und es meist ein bisschen Geld vom Staat zurück gibt, sondern weil ich schlicht keine Lust auf das Thema hatte.

Wenn wir ein paar Grundsätze finanzieller Bildung schon in der Schule und auch später in jeder Ausbildung und jedem Studiengang hätten, könnte man auf dieser Basis aufsetzen und bei vielen Themen deutlich früher und praxisnah starten. Aber ich hatte weder Wirtschaft in der Schule, noch finanzielle Bildung in meinem Geographiestudium. Also blieb zu Beginn die Hilfe meiner Eltern und viele Jahre später der mühselige Weg sich selbst mit der Materie auseinander zu setzen.

Quellen für deine finanzielle Bildung

Wie erwähnt, ich bezeichne mich als Generalisten und das hier ist keine Anlageempfehlung. Das ist lediglich der Weg, den ich für meine Geldanlage gegangen bin. Wenn dich meine Erfahrungen einen Schritt weiter bringen, freue ich mich. Mir war dieser Weg aber nur möglich, weil ich mich über Monate und in einigen Gebieten über zwei Jahre mit dem Thema auseinandergesetzt habe. Eine große Hilfe und Quelle waren die folgenden Kanäle, die ich auch dir sehr empfehle. Schau' doch mal in den einen oder anderen rein und abonnier' ihn. Mir helfen gerade Erklärvideos bei Youtube sehr, um komplexe Zusammenhänge zu verstehen. Und die Aufbereitung des Content ist hier vielfach exzellent gemacht!

Finanzfluss

Thomas und sein Finanzfluss-Team unterhalten neben ihrer Website einen sehr guten wöchentlichen Youtubekanal und Podcast.

Finanztip

Das Verbraucherportal Finanztip hat umfangreiche Informationen zur Geldanlage auf seiner Website sowie in seinem wöchentlichen Youtubekanal und Podcast Auf Geldreise.

Talerbox Invest Smart

Zu Geld anlegen, Geld verdienen und Geld sparen informiert Talerbox Invest Smart auf seinem Youtubekanal und Blog.

Finanznerd

Simon ist der Finanznerd, der sich zudem auch mit Steuern und Versicherungen beschäftigt. Er ist auf seiner gleichnamigen Website und auf seinem Youtubekanal zu finden.

Northern Finance

Wer sich speziell zu ETF und P2P-Kredite informieren möchte, dem empfehle ich den Blog, die beiden Podcasts und Youtubekanal von Aleks von Northern Finance.

Fazit

Seit einem Jahr beschäftige ich mich mit vielen neuen Dingen, bei denen ich lediglich bereue, dass ich sie nicht früher angegangen bin. Und dazu gehört auf Platz 1 sich um seine eigenen Finanzen zu kümmern. Ich fühle mich mittlerweile sehr sicher und wohl mit meinen Kenntnissen, den bisherigen Ergebnissen und habe nachhaltig Spaß und Interesse am Thema gefunden. Ich helfe Freunden dabei ihre Finanzen für sich einfach aufzustellen und langfristig in den Griff zu bekomme. Und zu bereuen, dass man etwas nicht früher begonnen hat, ist eine sehr schöne Form des Bereuens, oder?

Wo stehst du auf dem Weg zur finanziellen Eigenständigkeit? Hast du deine Finanzen schon selbst im Griff? Ich empfehle dir einen Blick in meine siebenteilige Einsteigerreihe zur Geldanlage, wenn du nun motiviert bist das Thema auch für sich anzugehen:

Teil 1 meiner Geldanlagereihe ist bereits online für den Fall, dass du ihn noch nicht kennst:

Verschaffe dir Transparenz über deine Einnahmen und Ausgaben - Das Haushaltsbuch

Teil 2 meiner Geldanlagereihe beschäftigt sich mit der Rentenlücke:

Teil 3 der Geldanlagereihe erläutert eine Asset Allocation als wichtigsten Faktor der Geldanlage:

Was ist eine Asset Allocation?

Teil 4 meiner Geldanlagereihe verdeutlicht dir das Thema Risikotyp und das magische Dreieck der Geldanlage:

Teil 5 dieser Geldanlageserie beschäftigt sich mit renditestarken- und risikoreichen Investitionsformen:

Die risikoreichen und renditestarken Produkte: Aktien, ETF und P2P-Kredite

Teil 6 der Geldanlageserie ergänzt die risikoarmen, aber auch renditeschwachen Finanzprodukte:

Die risikoarmen und renditeschwachen Produkte: Tagesgeld, Festgeld und Anleihen

Teil 7 beendet diese Geldanlageserie mit einer Schritt für Schritt-Anleitung zur Investition

Vom IST zum SOLL - Jetzt wird investiert!

Schreib' mir gern deine Erfahrungen in die Kommentare oder per Email. Du kannst mir auch gern über Twitter, Facebook oder Instagram kommentieren und schreiben. Wenn du keinen Artikel mehr verpassen willst, abonnier' gern meinen Newsletter.